https://ystazo.tistory.com/1945

고배당 ETF 몇가지에 대해 알아봅니다. (ARIRANG 고배당주/ACE 미국고배당 S&P/KODEX 고배당/HANARO 고배

ETF(Exchange Traded Fund)는 말 그대로 인덱스펀드를 거래소에 상장시켜 투자자들이 주식처럼 편리하게 거래할 수 있도록 만든 상품입니다. 각 ETF별로 운용사에서 붙인 브랜드 네임이 앞에 들어갑니

ystazo.tistory.com

지난 1월말에 고배당 ETF에 대해 알아본 적이 있습니다. 위 포스팅 참조... 그중, 미국 주식 시장 지표(인덱스)와 배당 관련된 국내 ETF 9개에 대해 분배금 및 수익률을 한번 살펴보겠습니다.

미국 배당 성장 ETF에 4개에 대한 수익률 비교 분석은 3월초에 한적이 있는데, 미국 ETF는 개인연금이나 퇴직연금에서 투자가 불가능하기 때문에, 개인연금 계좌 또는 퇴직연금 계좌에서 투자가 가능한 국내 ETF를 소개해드립니다.

아래는 미국 배당 성장 ETF 비교 포스팅입니다. 참고하시길..

미국 배당 성장 ETF 4개 수익률 비교 분석 (DVY, VIG, VYM, SCHD ETF)

https://ystazo.tistory.com/1988

미국 배당 성장 ETF 4가지 수익률 비교 분석 (DVY, VIG, VYM, SCHD ETF)

지난 포스팅에서 미국 배당성장 ETF 4개를 차례대로 분석해보았습니다. 이들 4개를 선정한 이유는 상장일이 빠른 순으로 골랐기 때문입니다. 상장된지 10년 이상된 ETF들입니다. DVY - iShares Select Div

ystazo.tistory.com

아래 9개 ETF가 개인연금, 퇴직연금 계좌에서 투자 가능한 미국 주식 시장 지수 연동 ETF 또는 미국 주식 배당 ETF 입니다. 한국투자신탁운용에서 3개, 미래에셋자산운용에서 3개, 신한자산운용에서 3개 운용되고 있습니다. 이들 9개 ETF중 상장된지 가장 오래된 ETF는 미래에셋자산운용의 TIGER 미국나스닥100 입니다. 2010년 10월에 상장되어 순자산총액이 2.2조원으로 미국 지수 추종 또는 미국 배당 ETF중 가장 규모가 큽니다. 두번째 오래된 ETF도 미래에셋자산운용의 TIGER 미국다우존스 30 으로 2016년 6월에 상장되었습니다.

미래에셋자산운용의 선구자적 투자 마인드가 엿보입니다.

이 9개중 배당 중심 ETF는 아래 빨간색 4개입니다. 마지막 SOL 미국배당다우존스는 환헷지 버젼(H)이 신규로 개설되었습니다.

▶ ACE 미국S&P500 (총액 5,335억 / 보수 0.07% / 분기 분배금)

▶ ACE 미국나스닥100 (총액 4,366억 / 보수 0.07% / 분기 분배금)

▶ ACE 미국고배당 S&P (총액 557억 / 보수 0.06% / 분기 분배금)

▶ TIGER 미국다우존스 30 (총액 822억 / 보수 0.35% / 월 분배금)

▶ TIGER 미국S&P500배당귀족 (총액 362.8억 / 보수 0.25% / 월 분배금)

▶ TIGER 미국나스닥100 (총액 2.2조 / 보수 0.25% / 월 분배금)

▶ SOL 미국 S&P 500 (총액 402억 / 보수 0.05% / 월 분배금)

▶ SOL 미국배당다우존스 (총액 375억 / 보수 0.05% / 월 분배금)

▶ SOL 미국배당다우존스(H) (총액 190억 / 보수 0.05% / 월 분배금)

하나씩 좀 더 살펴보겠습니다.

▶ ACE 미국S&P500 ETF (360200)

- 미국 증시를 대표하는 격의 지수인 “S&P 500 지수”를 기초지수로 하여 해당 지수의 수익률을 추종하는 ETF입니다. 미국 내 시가총액 상위 500 종목의 풍부한 유동성을 지닌 미국 대형주 투자를 저렴한 보수로 한국에서 손쉽게 투자할 수 있습니다. 지수 추종이라 총보수가 0.07%로 적은 편입니다.

- 최초설정일 : 2020.08.07

- 순자산총액 : 5,335억원

- 총보수 : 연 0.07%

- 운용회사 : 한국투자신탁운용

- 분배금기준일 : 분기 배당 (매 1월, 4월, 7월, 10월)

- 현재가 : 13,690원

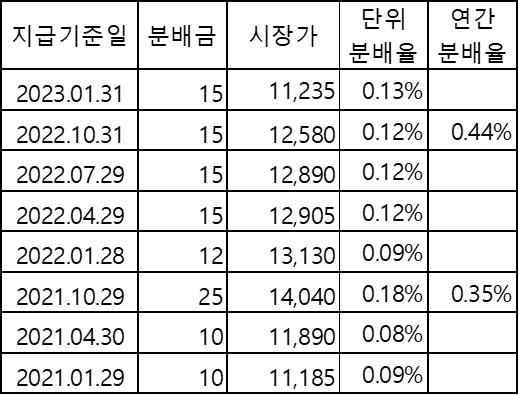

- 분배금 및 수익률 : 코로나 발발 이후 상장되어 오르락 내리락이 좀 있었습니다. 그래도, 지금은 상장 이후 37%의 수익률을 기록하고 있습니다. 물론, 최근 1년간은 미국 시장도 금리 인상 때문에 굴곡이 많아서 10%에 그치고 있습니다. 지수 추종이라 분배금은 연 1%대로 다소 낮은 편입니다.

최근 3년 차트입니다. 2022년 1월초 최고점을 찍은 이후, 오르 내림이 좀 있었습니다.

▶ ACE 미국나스닥100 ETF (367380)

- 테슬라, 구글, 애플, 아마존 등 미국 대표 혁신 지수인 나스닥 상위 100개 기업(금융주 제외)에 주로 투자하며 “NASDAQ100 지수 (NASDAQ100 Index)”를 기초지수로 해당 지수의 수익률을 추종하는 ETF 입니다. 환 노출형 상품으로 실시간 환율이 성과에 연동되며 별도의 환전절차 없이 한국에서 손쉽게 실시간으로 투자할 수 있습니다. 지수 추종이라 총보수가 0.07%로 적은 편입니다.

- 최초설정일 : 2020.10.29

- 순자산총액 : 4,366억 원

- 총보수 : 연 0.07%

- 운용회사 : 한국투자신탁운용

- 분배금기준일 : 분기 배당 (매 1월, 4월, 7월, 10월)

- 현재가 : 13,275원

- 분배금 및 수익률 : 코로나 발발 이후 상장되어 오르락 내리락이 좀 있었습니다. 그래도, 지금은 상장 이후 37%의 수익률을 기록하고 있습니다. 물론, 최근 1년간은 미국 시장도 금리 인상 때문에 굴곡이 많아서 10%에 그치고 있습니다. 지수 추종이라 분배금은 연 1% 미만으로 낮습니다.

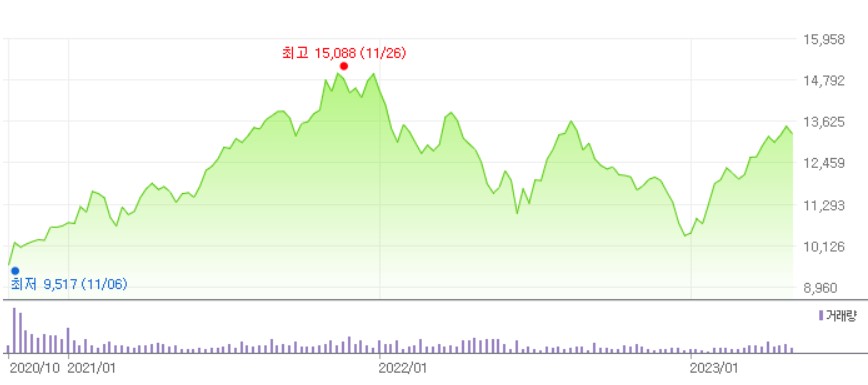

상장된지 2년 6개월이 넘었는데, 수익률 32%를 기록하고 있습니다.

S&P 차트와 비슷한 차트를 보이고 있습니다. 2021년 11월말과 2022년 1월초에 고점을 찍은 이후, 오르 내림이 있습니다. S&P는 고점에 근접하였지만, 나스닥 지수는 금리 인상에 의해 기술주 하락폭이 커서 아직 고점과 차이를 보이고 있습니다.

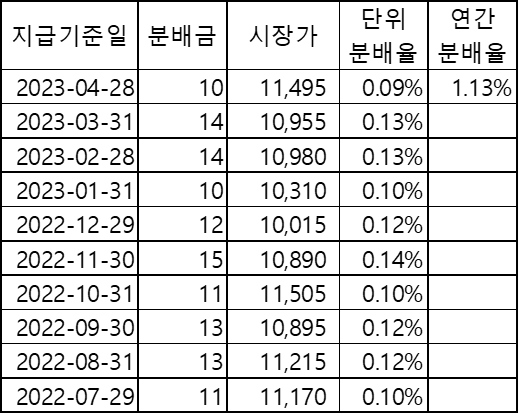

▶ ACE 미국고배당 S&P ETF (402970)

- 10년 연속 배당금을 지급한 미국 주식 중 ROE, 현금흐름부채비율, 배당수익률, 5년 배당성장률 등 4가지 펀드멘털을 고려하여 상위 100종목을 주된 투자대상자산으로 하며 “Dow Jones U.S. Dividend 100 Price return Index”를 기초지수로 하여 해당 지수의 수익률을 추종하는 ETF 입니다. 고배당 상위 100종목 지수 추종이라 총보수가 0.06%로 적은 편입니다.

- 최초설정일 : 2021.10.21

- 순자산총액 : 557억 원

- 총보수 : 연 0.06%

- 운용회사 : 한국투자신탁운용

- 분배금기준일 : 분기 배당 (매 1월, 4월, 7월, 10월)

- 현재가 : 10,160원

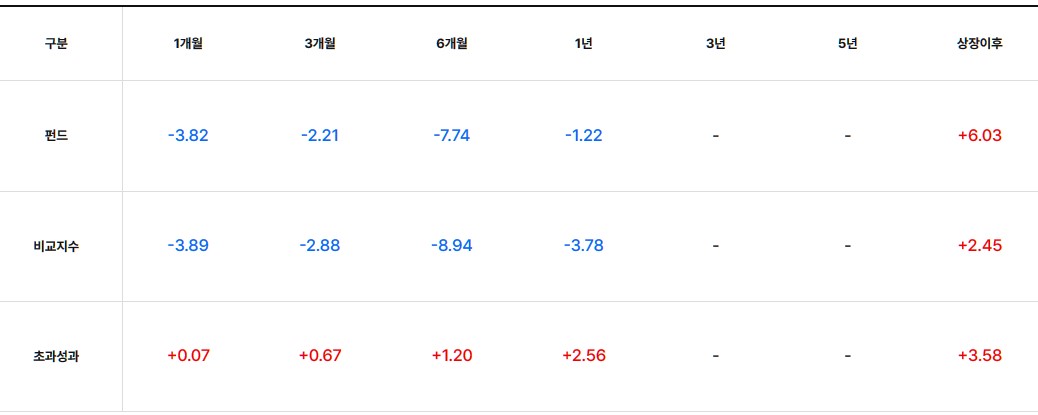

- 분배금 및 수익률 : 다우존스 종목중 배당수익률이 좋은 상위 100종목 중심이라, 첫 1년간 분배율이 2.67%로 높은 편입니다. 상장한지 1년 6개월밖에 되지 않았는데, 상장 이후 수익률은 6%대 입니다.

미국 주식 시장 지수와 유사한 패턴을 보이고 있습니다. 분배율은 좋은 편이지만, 이들도 지수의 영향을 안받을 수는 없습니다. 2022년 11월초에 고점을 찍은 이후, 다소 하향 추세입니다. 최근 3개월간 -2.2% 수익률입니다. 하지만, 고배당 주식들은 장기적으로 우상향 패턴이기 때문에, 10년 이상을 내다보면 괜찮은 수익률을 보일 것으로 기대됩니다.

▶ TIGER 미국다우존스30 ETF (245340)

- 미국 뉴욕 증권거래 시장에 상장된 우량기업 30개 종목에 분산투자합니다

- 최초상장일 : 2016-06-29

- 순자산총액 : 822억원

- 총보수 : 연 0.35%

- 운용회사 : 미래에셋자산운용

- 분배금기준일 : 월 배당으로 변경 ('22년 7월이후)

- 현재가 :21,905원

- 분배금 및 수익률 : 다우존스 우량기업 30개 종목이라, 지수 추종도 아니고, 고배당도 아니고 조금 애매하지만, 연간 분배율이 1% 중반은 나오고 있습니다. 지수 추종이 아니다보니, 총보수가 0.35%로 높은 편입니다.

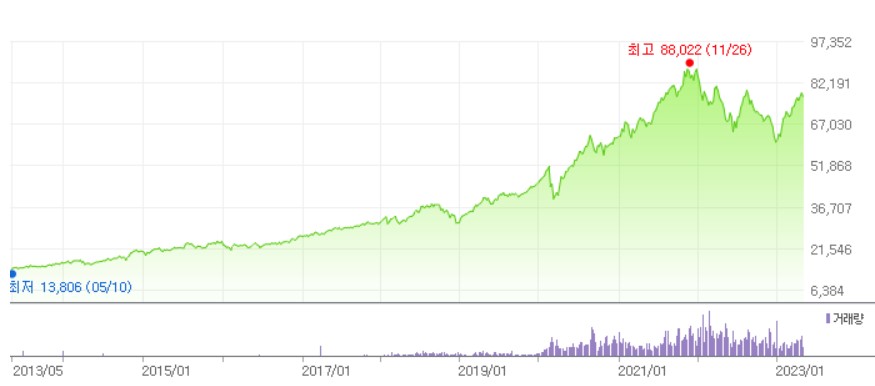

우량종목 중심이라 상장 이후 수익률이 138% 입니다. 물론 상장한지 6년이 지나기도 헀지만요. 이런걸 보면 주식은 좋은 종목에 장투를 하는게 맞긴 한가 봅니다.

최근 5년간 차트입니다. 코로나 사태 발발 이후 폭락을 겪긴 했지만, 다시 회복하여 우상향을 보이고 있습니다. 단기적으로 오르고 내린 등락폭이 크긴 했지만, 그래도 최고점에 많이 다가선 편입니다. 우량종목들로 구성되어 그런듯 합니다.

다국적 의료서비스 기업인 유나이티드 헬쓰그룹이 9%의 비중으로 가장 큽니다. 그외 골드만삭스, 마이크로소프트, 맥도날드, 홈데포, 암젠, 비자, 캐터필라, 보잉 등이 비중 상위 10종목입니다.

▶ TIGER 미국S&P500배당귀족 ETF (429000)

- 투자목적 달성을 위해 미국 주식시장에 상장된 주식에 투자신탁 자산총액의 60% 이상 투자합니다. "S&P 500 Dividend Aristocrats 지수"는 미국 주식시장 상위 500개 기업으로 구성된 S&P500 지수 종목을 대상으로, 배당금을 최소 25년 연속 증가시켜 온 40개 이상의 기업으로 구성된 지수입니다. 다만, 이 투자신탁은 해외주식에 투자하면서도 환헤지를 하지 않으므로 1좌당 순자산가치는 기초지수의 원화환산 수익률에 연동하게 됩니다.

- 최초상장일 : 2022-05-17

- 순자산총액 : 275억원

- 총보수 : 연 0.25%

- 운용회사 : 미래에셋자산운용

- 분배금기준일 : 매월 마지막 영업일

- 현재가 : 10,430원

- 분배금 및 수익률 : 아직 상장된지 1년이 채 되지 않았으며, 출발시에는 분기배당이었으나, 22년 10월부터 월 분배금으로 전환하였습니다. 상장 이후 지금까지 분배율을 합하면 1.76%입니다. 연간 분배율 2%대는 기록할 것으로 예상됩니다.

상장된지 거의 1년된 ETF 입니다. 상장이후 5.94%의 수익률을 보이고 있습니다. 총보수는 0.25%로 높은 편입니다.

거의 1년이 다 되어가는 ETF로 2022년 11월에 전고점이었고, 이틀전인 5월 4일에 장중 전고점을 돌파했다가 내려왔습니다.

▶ TIGER 미국나스닥100 ETF (133690)

- The NASDAQ-100 Index는 미국 나스닥 증권시장에 상장된 100개 종목으로 구성된 지수로서, 소프트웨어, 통신, 도소매무역, 생명공학 등의 업종대표주로 구성됩니다.

- 최초상장일 : 2010-10-18

- 순자산총액 : 2.2조원

- 총보수 : 연 0.07%

- 운용회사 : 미래에셋자산운용

- 분배금기준일 : 분기 배당

- 현재가 : 77,300원

- 분배금 및 수익률 : 상장된지 무려 12년이 넘었으며, 순자산총액만 해도 2조원이 훌쩍 넘었습니다. 그래서 1주당 가격이 7만원이 넘은 77,300원입니다. 지수 추종이다보니, 연간 분배율은 1% 미만으로 크지 않습니다.

하지만, 수익률 면에서는 엄청납니다. 상장 이후 12년이 넘는 기간동안 680%가 넘는 수익률을 보이고 있습니다. 이 ETF를 보면 지수 추종은 장투가 답이라는 것이 보입니다.

최근 10년간 차트입니다. 엄청난 우상향 곡선이 눈에 띕니다. 인플레이션과 금리 인상으로 최근 2년간 굴곡이 좀 심하긴 했습니다.

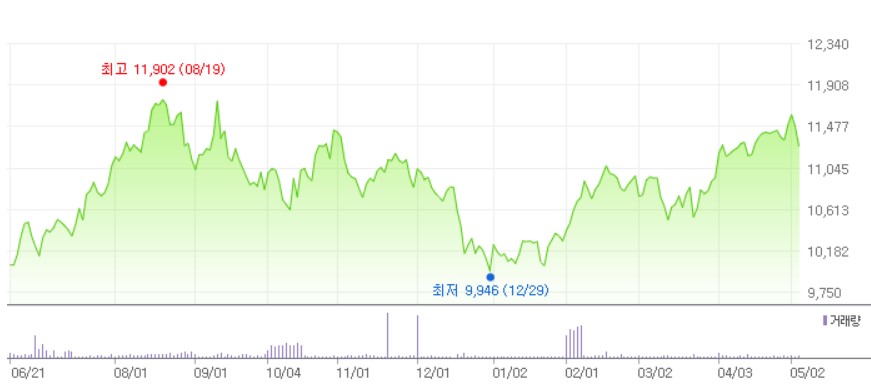

▶ SOL 미국 S&P 500 ETF (433330)

- 분배금을 매월 지급하는 국내 최초 미국 S&P500 ETF입니다.

- 최초상장일 : 2022.06.21

- 순자산총액 : 439억원

- 총보수 : 연 0.05%

- 운용회사 : 신한자산운용

- 분배금기준일 : 매월 마지막 영업일

- 현재가 : 11,275원

- 분배금 및 수익률 : 이 ETF는 국내 최초 월배당 ETF라고 합니다. 이후 많은 ETF들이 월배당으로 전환 또는 신규 상장하였습니다. 아직 1년이 채 되지 않았지만 지금까지 누적 분배율은 1.13% 입니다. 고배당 ETF는 아니고, 지수 추종이라 분배율이 높지는 않을 것이고, 1% 중반일 것 같습니다. 월 분배금으로 공격적인 마케팅을 진행한 것뿐 아니라 총보수도 0.05%로 최저 수준입니다. 이 ETF 때문에 여러 ETF들이 분배금을 하향 조정하기도 했습니다.

상장 이후 14%의 수익률을 보이고 있습니다. 22년 8월과 9월이 고점이었기에, 그때 구매한 분들은 조금 마이너스 수익률일 것 같습니다.

▶ SOL 미국배당다우존스 ETF (446720)

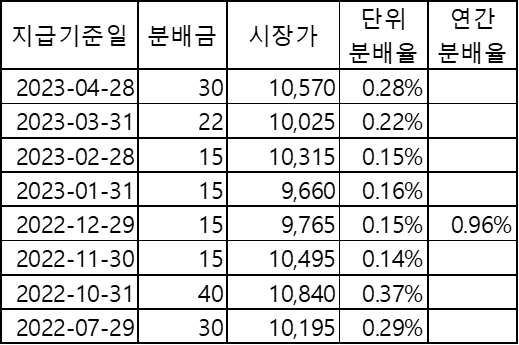

- 분배금을 매월 지급하는 한국판 SCHD, 미국 대표 배당성장 ETF

- 최초상장일 : 2022.11.15

- 순자산총액 : 1347억원

- 총보수 : 연 0.05%

- 운용회사 : 신한자산운용

- 분배금기준일 : 월 배당

- 현재가 : 9,190원

- 분배금 및 수익률 : 배당 ETF 답게 5개월 분배율이 1.41%입니다. 1년을 다 채우게 되면 3% 안팎의 분배율이 예상됩니다.

구성 종목은 아래와 같습니다. 펩시콜라, 코카콜라, 머크, 홈데포, 애브비, 암젠, 화이자, 버라이존, 브로드컴 등 미국 주식중에서는 배당률이 높은 식음료, 통신, 제약주 중심으로 구성되어 있습니다.

상장된지 6개월도 되지 않아, 수익률은 아직 마이너스입니다. 하지만, 장기 투자시 꾸준한 분배금과 함께 ETF 가격 상승이 기대됩니다.

▶ SOL 미국배당다우존스(H) ETF (452360)

- 분배금을 매월 지급하는 환헤지형 한국판 SCHD, 미국 대표 배당성장 ETF

- 최초상장일 : 2023.03.21

- 순자산총액 : 190억원

- 총보수 : 연 0.05%

- 운용회사 : 신한자산운용

- 분배금기준일 : 월 배당

- 현재가 : 10,020원

- 분배금 및 수익률 : 미국 배당 성장 ETF의 대표격인 SCHD를 추종하는 SOL 미국배당다우존스 ETF의 환헤지 버젼이 3월에 출시되었습니다. 달러와 원화의 환율 변화에 영향을 받지 않는 상품이라, SCHD 를 좀 더 정확하게 추종할 수 있어 많은 관심들이 쏟아지고 있습니다. 지금 원화 약세로 1달러당 1300원이 훌쩍 넘는 상태인데, 추후 원화 강세로 전환하게 되면, 지수가 올라도 환차손을 볼 수 있어, 이런 환헤지 상품이 나오는 것도 상당히 반갑습니다. 개인적으로 애정하는 상품입니다 ^^ (그렇다고 추천은 절대 아니니 오해마시길~ 주식 투자는 누구에게나 함부로 추천할 수 없는 것이기에 ㅎ) 구성종목은 환헤지가 아닌 SOL 미국배당다우존스과 동일합니다.

아직 상장된지 두달도 채 지나지 않아 분배금은 한번만 나왔습니다.

SOL 미국배당다우존스 ETF와 비슷한 차트를 보일 것으로 예상되지만, 환헤지 상품이라 환율의 영향이 조금 더해질 것입니다.

댓글