미국에 상장되어 있는 배당 ETF를 살펴보았습니다.

빨리 상장된 ETF 순서대로 4개를 차례대로 분석해보겠습니다.

< 상장일 빠른 순서 >

DVY - iShares Select Dividend 2003년 11월

VIG - Vanguard Dividend Appreciation Index Fund 2006년 4월

VYM - Vanguard High Dividend Yield 2006년 11월

SCHD - Schwab US Dividend Equity 2011년 10월

NOBL - ProShares S&P 500 Dividend Aristocrats 2013년 10월

DGRO - iShares Core Dividend Growth 2014년 6월

SPYD - SPDR Portfolio S&P 500 High Dividend 2015년 10월

DIVO - Amplify CWP Enhanced Dividend Income 2016년 12월

JEPI - JPMorgan Equity Premium Income 2020년 5월

JEPQ - JPMorgan Nasdaq Equity Premium Income 2022년 5월

한번에 하나의 ETF를 좀 더 자세히 알아보고, 마지막에 이 ETF들을 비교해보겠습니다. 형평성을 위해 상장이 앞서더라도 최근 10년간, 2013년부터 2022년까지를 비교합니다.

DVY, iShares Select Dividend ETF

iShares Select Dividend ETF는 상대적으로 높은 배당금을 지불하는 미국 주식으로 구성된 지수의 투자 결과를 추적하려고 합니다.

▶ 상장일 : 2003년 11월

▶ 보수 : 0.38%

▶ 총 자산 : 231.3억 달러

▶ 현재가격 : $123 (2023년 2월 10일 기준)

▶ 보유종목 : 104개

< Top10 보유종목 >

- 보유종목은 조금씩 비중이 변합니다. 2023년 3월 2일 현재, 헬스케어 기업인 길리어드 사이언스 (Gilead Sciences), 머크앤드컴퍼니 등이 있고, 에너지 기업이 발레로 에너지, 액슨 모빌, 원오케이, 마라톤 페트롤륨 등 4곳이나 포함되어 있습니다. 담배 회사인 알트리아 그룹, 필립 모리스 등도 있습니다.

2003년 11월에 상장되어 분기별로 분배금을 지급했습니다. 3월, 6월, 9월, 12월 1년에 4번 분배금을 지급합니다. 첫 분배금은 2003년 12월 23일에 지급했습니다. 이때 ETF 가격은 52.31달러였습니다.

분기별 분배율은 대략 3~4%입니다. 하지만, 2003년부터 2023년, 20년동안 ETF 펀드 가격은 지속 상승하여 52.31달러에서 현재 123달러가 되었습니다. 만약 2003년에 이 ETF를 1주 샀다면, 지금 52.31달러에서 123달러로 2.35배 증가하여 차익금은 70.69달러입니다. 그리고, 지금까지의 총 분배금은 49.5달러가 됩니다. 그렇다면 주당 총 수익을 계산하면, 1주당 120달러로 총 수익률이 230%가 됩니다.

차액 : 123달러 - 52.31달러 = 70.69달러

총 분배금 : 49.5달러

합계 수익금 : 120.2달러

하지만, 이런 계산은 그냥 단순 비교한 것일뿐 배당 성장형 ETF의 장점을 살리지 못하는 계산법입니다. 분배금이 분기별로 발생되는데, 우리는 이 분배금을 아무 곳에 투자를 하지 않고, 그냥 모아두기만 했다는 뜻입니다. 사실, 제일 좋은 것은 분기별 분배금을 다시 ETF에 재투자하는 것인데, 이 재투자는 투자자 본인이 직접 수행해야 합니다.

사실, 우리나라에는 ETF TR (Total Return) 방식이 있습니다. 분배금을 지급하지 않고 재투자하여 복리효과를 노리는 ETF 입니다. 작년말까지만 해도 금투세 도입으로 TR ETF의 존재가 위협을 받았지만, 일단 2년 유예를 받은 상태입니다. 그래서인지, TR ETF에 매수세가 몰리고 있다고는 합니다.

암튼, 미국에 상장된 ETF는 자동 재투자를 하는 ETF TR이 없으니, 잠시 잊으시면 됩니다.

배당 ETF를 매수한 다음 장기 투자를 하게 되면, 분기별로 발생되는 분배금을 재투자해야 복리 효과를 얻을 수 있습니다. 그렇지만, 1주씩 매수해서는 분배금이 1주 가격의 3~4% 금액만 나오기 때문에 재투자를 할 수 있는 수준이 아닙니다. 그래서, 초기에는 조금 투자금을 가져가고, 이후 일정 금액으로 정기적인 투자를 하는, 쉽게 생각하여 정기예금 + 정기적금 방식으로 운용을 하면 배당 성장형 ETF의 장점을 극대화할 수 있습니다.

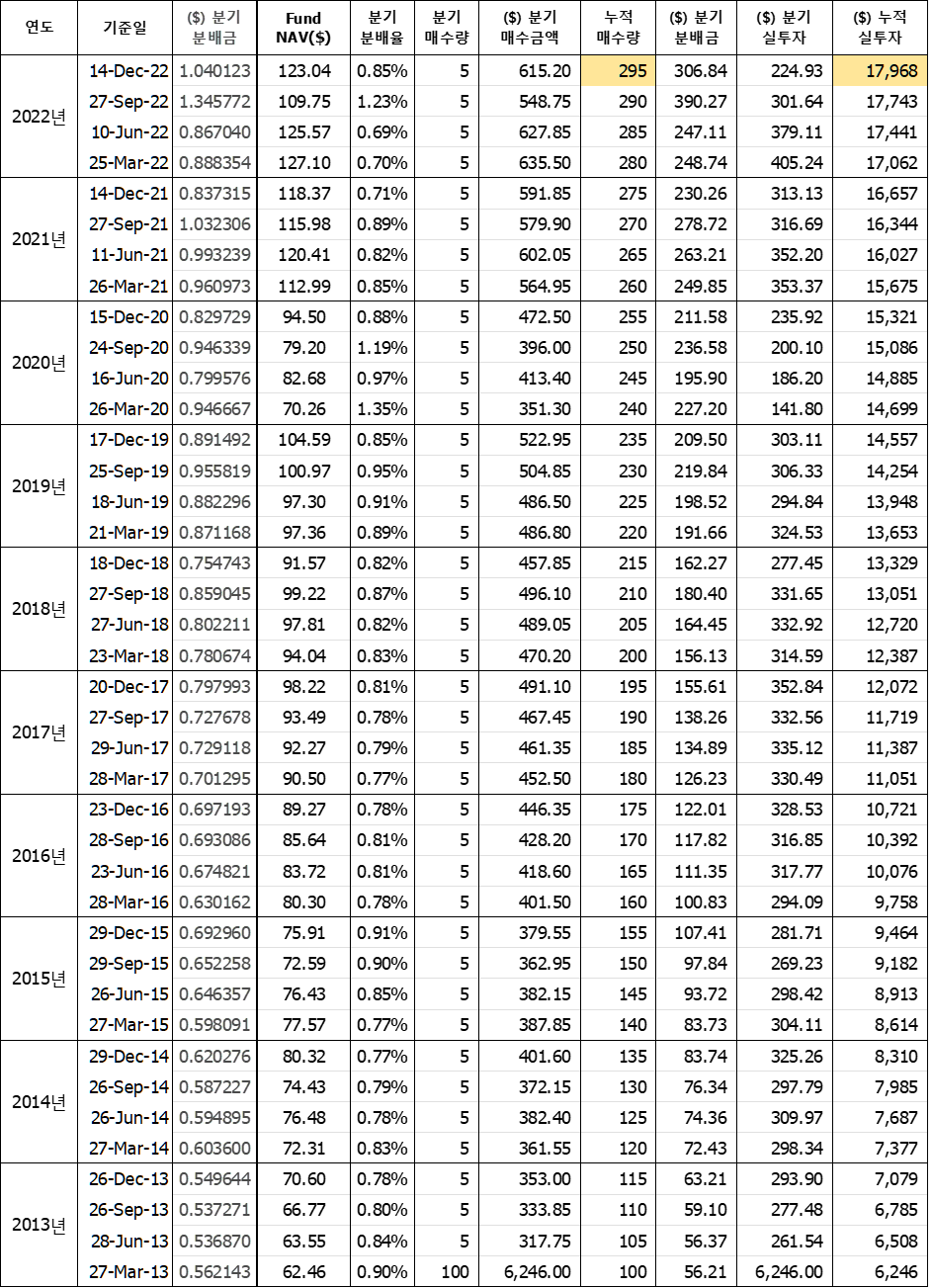

우선 DVY ETF의 2013년에서 2022년까지의 분배금 현황을 살펴보겠습니다. 연간 분배금은 3~4% 수준으로 꾸준히 발생하고 있습니다. 그사이에 ETF 가격도 60불대에서 120불대로 두배 가까이 상승하였습니다.

이제, 2013년 3월 27일에 DVY ETF를 100주 매수했다고 가정합니다. 그렇게 되면, 초기 투자금액이 총 6246달러가 됩니다. 환율 1달러 = 12,000원 기준으로 대략 750만원입니다.

이후 분기 기준일에 정기적으로 5주씩 매수를 진행합니다. 그런데, 분배금이 분기별로 나오게 되니, 5주를 매수할때 전액을 다 투입할 필요가 없습니다. 예를 들어, 2013년 6월 28일에 5주를 매수하는데, 실제로는 317.75달러를 투입해야 하지만, 이전 분기에서 나온 56.21달러가 있기 때문에, 2013년 6월 28일에는 261.54달러만 투입하면 5주를 매수할 수 있습니다. 이런 방식으로 분배금을 다음 분기에 재투자하는 방식으로 꾸준히 5주씩 분기별 매수를 진행합니다.

10년이 된 2022년 12월 14일에 마지막 5주를 매수하게 되면, 10년간 총 295주를 매수하게 됩니다. 이때 투입된 누적 실투자 금액은 17,968달러가 됩니다. 실제로 분배금을 사용하지 않고 초기에 100주, 이후 분기별 5주씩을 매수하려면 총 24,161달러가 투입되어야 했지만, 분기별 받은 분배금이 재투자 되었기 때문에 6,500달러가 절감되었습니다.

실 투자금액은 17,968달러입니다. 그런데, 지금 보유중인 누적 수량은 295주입니다. 현재 가격인 123.04달러를 반영한다면, 현재 가치는 36,297달러가 됩니다. 투자금액 17,968달러 대비 수익률은 102%, 즉 2배가 됩니다.

정기예금과 정기적금이 혼재된 상황이다보니, 이 수익률 102%가 선뜻 와닿지는 않습니다. 그래서, 정기예금 방식을 가상으로 도입해보겠습니다.

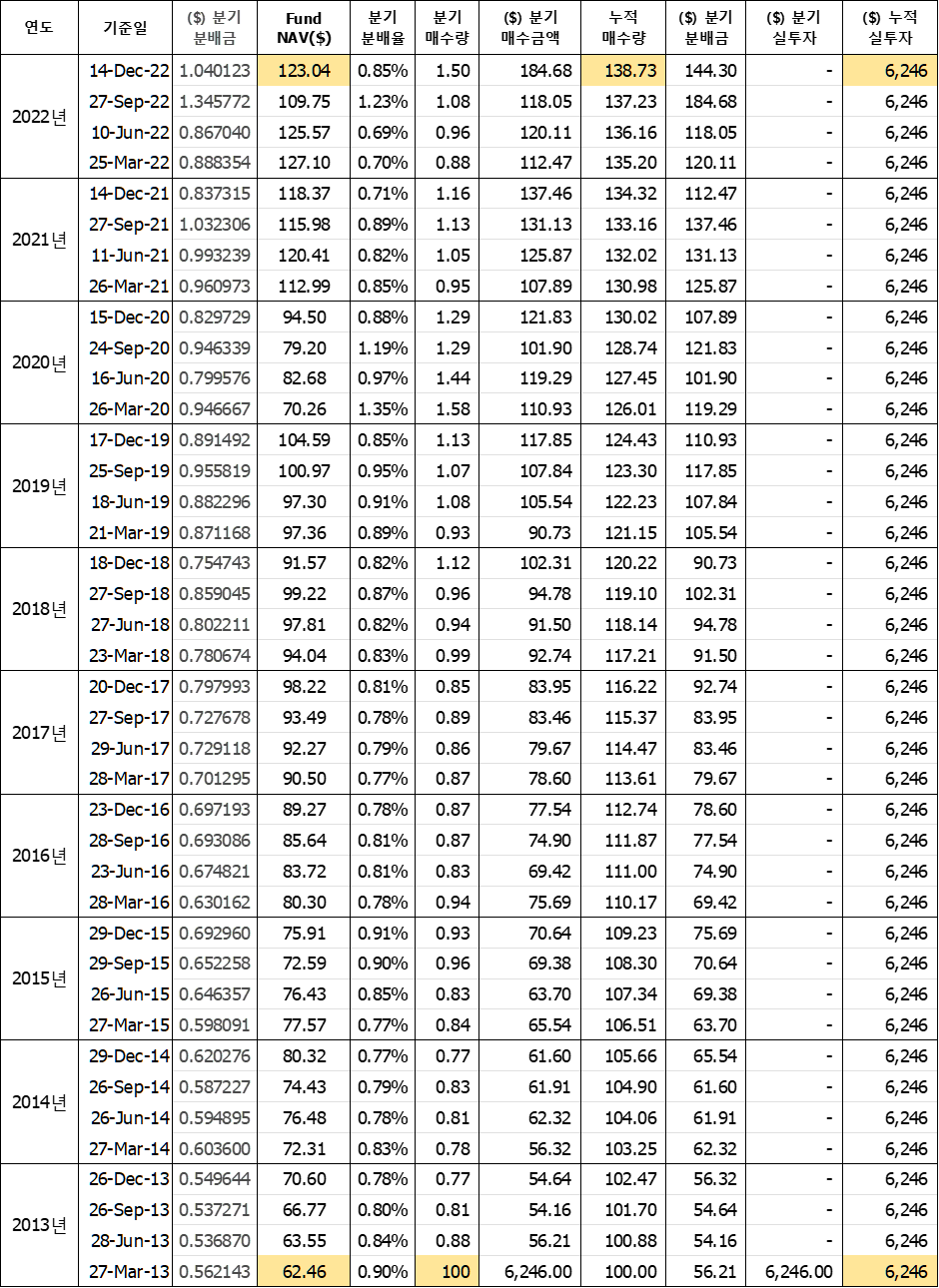

2013년 3월 27일에 62.46달러에 100주를 매입하고, 분기별 나오는 분배금 전액을 다음 분기 기준일에 전부 다 매입합니다. 계산상, 분배금이 1주를 매입할 금액이 안되지만, 1주 이하 소수점 매수가 가능하다고 가정하며 계산해보았습니다.

2022년까지 10년을 꾸준히 분배금만큼 매수하게 되면, 총 누적 매수량은 138.73주입니다. 총 100주를 제외하면, 10년동안 38.73주가 늘어나게 된 것입니다. 단순 주식수로만 보면, 10년간 38.73%의 수익률이 됩니다. 이는 10년 만기 정기예금 복리 이율 3.3%와 동일한 효과입니다.

하지만, ETF는 분배금의 복리 효과만으로 수익을 따지지 않습니다. ETF 가격 상승에 의한 차액도 얻을 수 있기 때문입니다. 2022년 12월말 기준으로 총 138.73주를 보유하기 때문에, 현재 가격 123달러를 가정한다면, 현재 가치는 17,070달러가 됩니다.

2013년에 실 투자금액은 6,246달러였는데, 그 가치가 17,070달러가 되었습니다. 원금 6,246달러 대비 10년 수익률이 173% 입니다. 정기예금 3.3% 복리를 10년 예치했을때의 수익률 38.73%와 비교하면 엄청난 수익률입니다. 물론, 이는 주식시장이 꾸준히 상승한다는 가정이 뒷받침되어야 가능한 일이긴 합니다 ^^ 그래서, 10년, 20년 장기 투자를 할때, 증시 우상향을 믿는다면, 배당 성장 ETF에 투자할만 합니다.

이상 DVY - iShares Select Dividend ETF에 대한 최근 10년간 수익률 분석을 해보았습니다. 다른 배당성향 ETF들도 비슷할 것이지만, 수익률 차이는 있기에, 하나씩 비교해봅니다. 다음 포스팅에서는 VIG - Vanguard Dividend Appreciation Index Fund에 대해 수익률을 분석해보겠습니다.

DVY ETF의 상장일부터 2023년 현재까지의 차트입니다. 중간 중간 가라앉은 곳이 있지만, 아주 길게 보면 우샹향입니다. 저 깊숙한 골짜기 기간을 어떻게 견디느냐가 관건입니다.

'소소한 주식 투자, 경제일반' 카테고리의 다른 글

| 미국 배당 성장 ETF 수익률 분석 : SCHD, Schwab US Dividend Equity (최근 10년간 수익률) (0) | 2023.03.04 |

|---|---|

| 미국 배당 성장 ETF 수익률 분석 : VYM, Vanguard High Dividend Yield (최근 10년간 수익률) (0) | 2023.02.26 |

| 23년 2월 23일 기준, 정기예금 금리 (4대은행, 저축은행) (0) | 2023.02.24 |

| 미국 배당 ETF 수익률 분석 : VIG, Vanguard Dividend Appreciation Index Fund (최근 10년간 수익률) (0) | 2023.02.17 |

| 정기예금 고금리 vs 나스닥 지수 추종 ETF vs 배당성장 ETF (1) | 2023.02.09 |

| 건강보험료 예시 : 지역보험료 다양한 경우 비교 (이자/배당소득, 공적연금소득, 주택, 자동차 소유) (1) | 2023.02.07 |

| 고배당 은행주 : 신한지주, 하나금융지주, KB금융지주, 우리금융지주 (0) | 2023.02.06 |

| 건강보험료 예시 : 지역가입자 보험료 (피부양자 자격 조건) (0) | 2023.02.04 |

댓글