미국에 상장되어 있는 배당 ETF를 빨리 상장된 순서대로 4개를 차례대로 분석합니다.

< 상장일 빠른 순서 >

DVY - iShares Select Dividend 2003년 11월

VIG - Vanguard Dividend Appreciation Index Fund 2006년 4월

VYM - Vanguard High Dividend Yield 2006년 11월

SCHD - Schwab US Dividend Equity 2011년 10월

수익률 비교를 위해서는, 형평성을 위해 상장이 앞서더라도 최근 10년간, 2013년부터 2022년까지를 비교합니다.

미국 배당 ETF 분석 : DVY, iShares Select Dividend ETF (tistory.com)

미국 배당 ETF 분석 : DVY, iShares Select Dividend ETF

미국에 상장되어 있는 배당 ETF를 살펴보았습니다. 빨리 상장된 ETF 순서대로 4개를 차례대로 분석해보겠습니다. < 상장일 빠른 순서 > DVY - iShares Select Dividend 2003년 11월 VIG - Vanguard Dividend Appreciation

ystazo.tistory.com

VIG, Vanguard Dividend Appreciation Index Fund

- S&P U.S. Dividend Growers 지수의 성과를 트랙킹합니다.

- 패시브 펀드

- 펀드는 완전 투자 상태로 유지

- 매년 배당금이 증가한 기록을 가진 주식을 강조하는 대형주.

- 낮은 수수료는 순 트랙킹 오류를 최소화합니다.

▶ 상장일 : 2006년 4월

▶ 보수 : 0.06%

▶ 총 자산 : 776억달러

▶ 현재가격 : $157.17 (2023년 2월 13일 기준)

▶ 보유종목수 : 289개

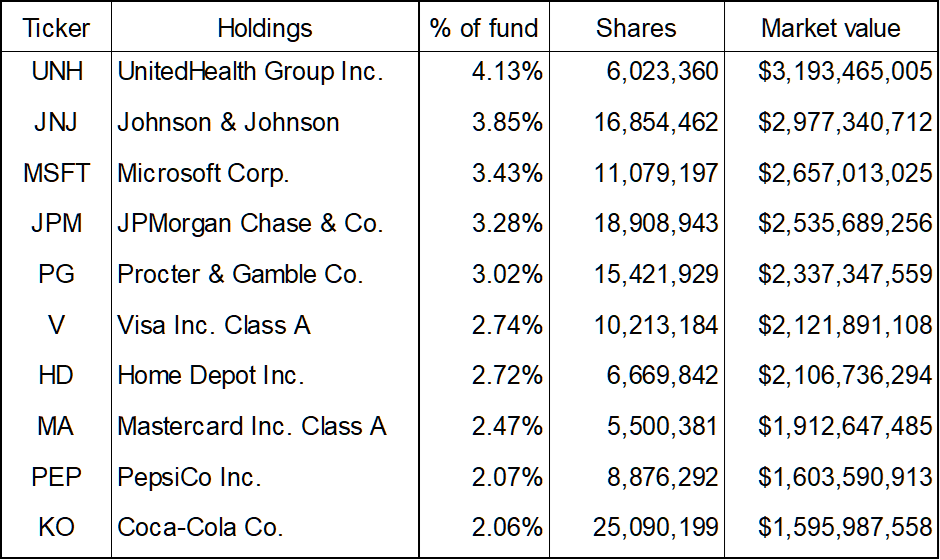

< Top10 보유종목 >

- 존슨앤존슨, 마이크로소프트, P&G, 비자, 마스터카드, 펩시, 코카콜라 등 우리 생활에도 밀접한 종목들이 Top10에 포진되어 있습니다.

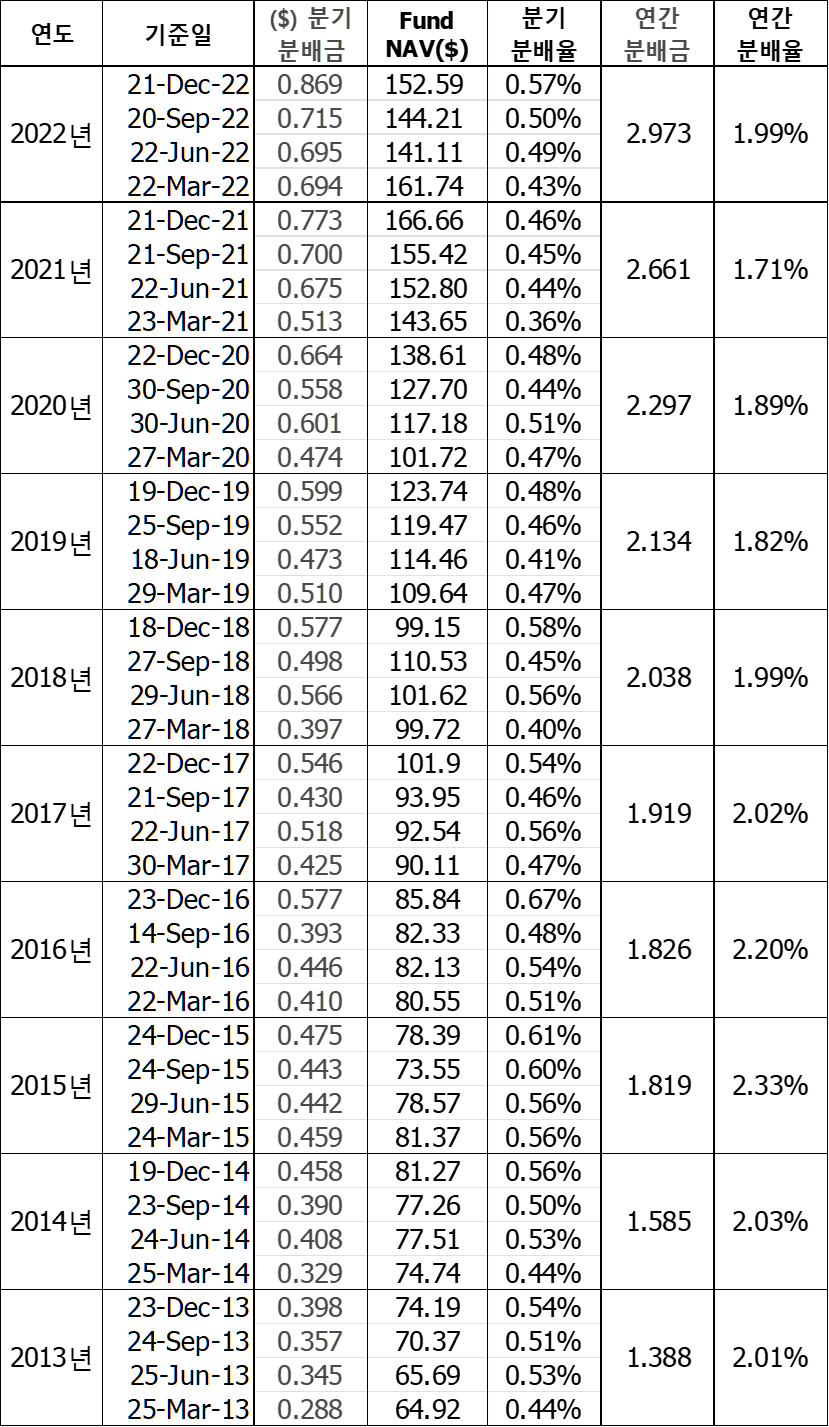

우선 VIG ETF의 2013년에서 2022년까지 최근 10년간의 분배금 현황을 살펴보겠습니다. 연간 분배율은 2% 수준으로 꾸준히 발생하고 있습니다. 분배율만 보자면, 앞서 소개했던 DVY ETF에 비해 조금 낮습니다. 물론, 그사이에 ETF 가격은 65불대에서 150불대로 135% 상승하였습니다.

배당성장 ETF는 분배금 뿐만 아니라 ETF 가격 상승을 통한 수익도 같이 노려야 합니다. 그리고, 배당 ETF를 장기 투자 목적으로 운용한다면, 분기별 발생되는 분배금을 재투자해서 복리 효과를 얻어야 합니다. 1주씩 매수해서는 분배금이 1주 가격의 2% 남짓한 금액만 나오기 때문에 재투자를 할 수 있는 수준이 아닙니다. 그래서, 초기에는 조금 투자금을 가져가고, 이후 일정 금액으로 정기적인 투자를 하는, 쉽게 생각하여 정기예금 + 정기적금 방식으로 운용을 하면 배당 성장형 ETF의 장점을 극대화할 수 있습니다.

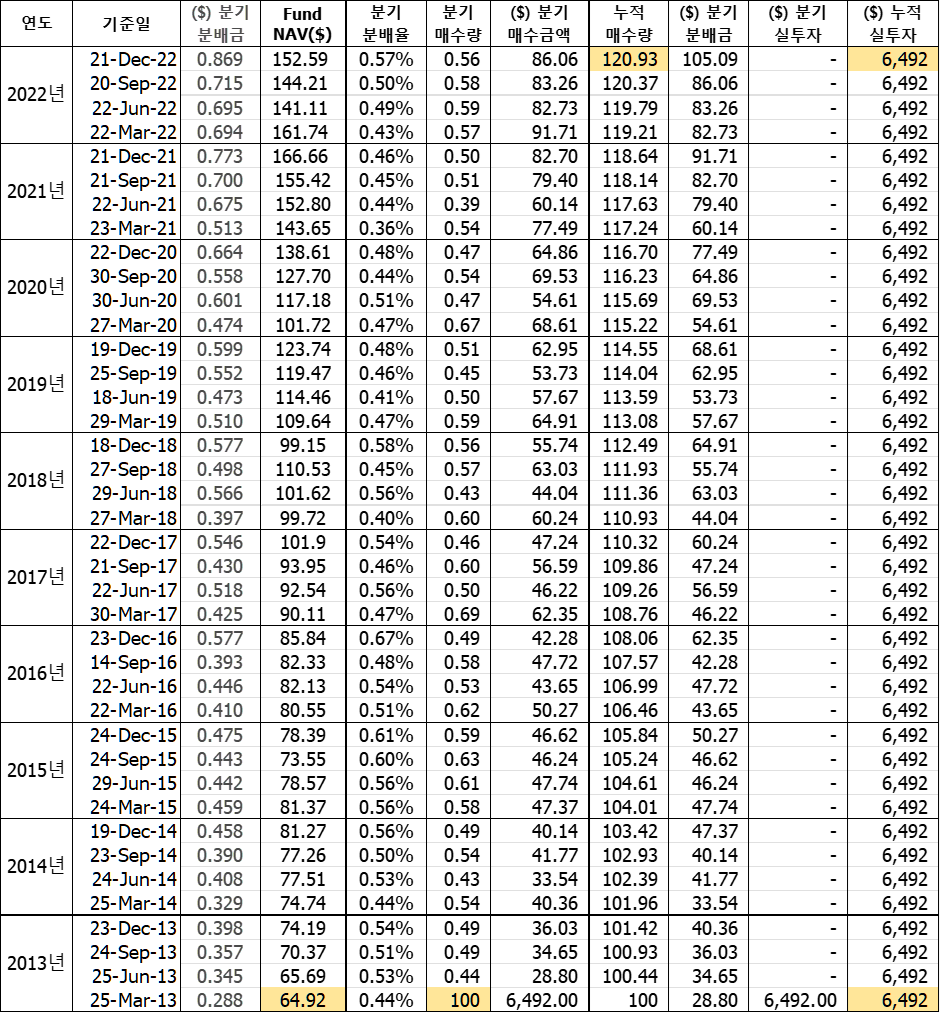

이제, 2013년 3월 25일에 VIG ETF를 100주 매수했다고 가정합니다. 그렇게 되면, 초기 투자금액이 총 6492달러가 됩니다. 환율 1달러 = 1,200원 기준으로 대략 780만원입니다.

이후 분기 기준일에 정기적으로 5주씩 매수를 진행합니다. 그런데, 분배금이 분기별로 나오게 되니, 5주를 매수할때 전액을 다 투입할 필요가 없습니다. 예를 들어, 2013년 6월 25일에 5주를 매수하는데, 실제로는 328.45달러를 투입해야 하지만, 이전 분기에서 나온 분배금 28.80달러가 있기 때문에, 2013년 6월 25일에는 299.65달러만 투입하면 5주를 매수할 수 있습니다. 이런 방식으로 분배금을 다음 분기에 재투자하는 방식으로 꾸준히 5주씩 분기별 매수를 진행합니다.

10년이 된 2022년 12월 21일에 마지막 5주를 매수하게 되면, 10년간 총 295주를 매수하게 됩니다. 이때 투입된 누적 실투자 금액은 23,029달러가 됩니다. 실제로 분배금을 사용하지 않고 초기에 100주, 이후 분기별 5주씩을 매수하려면 총 27,112달러가 투입되어야 했지만, 분기별 받은 분배금이 모두 재투자 되었기 때문에 총 4,083달러가 절감되었습니다.

실 투자금액은 23,029달러입니다. 그런데, 지금 보유중인 누적 수량은 295주입니다. 22년 12월 21일 가격인 152.59달러를 반영한다면, 현재 가치는 45,014달러가 됩니다. 투자금액 23,029달러 대비 수익률은 95%, 거의 2배에 가깝습니다. 10년 투자 수익률 2배라면 상당히 성공적인 투자인 셈입니다. 이는 ETF 분배금과 ETF 가격 상승이 합쳐진 결과입니다.

그런데, 정기예금과 정기적금이 혼재된 상황이다보니, 이 수익률 95%가 선뜻 와닿지는 않습니다. 그래서, 정기예금 방식을 가상으로 도입해보겠습니다.

2013년 3월 27일에 62.46달러에 100주를 매입하고, 분기별 나오는 분배금 전액을 다음 분기 기준일에 전부 다 매입합니다. 계산상, 분배금이 1주를 매입할 금액이 안되지만, 1주 이하 소수점 매수가 가능하다고 가정하며 계산해보았습니다.

2022년까지 10년을 꾸준히 분배금만큼 매수하게 되면, 총 누적 매수량은 120.93주입니다. 초기 100주를 제외하면, 10년동안 20.93주가 늘어나게 된 것입니다. 단순 주식수로만 보면, 10년간 20.93%의 수익률이 됩니다. 이는 10년 만기 정기예금 복리 이율 1.92%와 동일한 효과입니다.

하지만, ETF는 분배금의 복리 효과만으로 수익을 따지지 않습니다. ETF 가격 상승에 의한 차액도 얻을 수 있기 때문입니다. 2022년 12월말 기준으로 총 120.93주를 보유하기 때문에, 12월말 가격 152.59달러를 적용한다면, 22년 12월말 가치는 18,453달러가 됩니다.

VIG ETF의 2013년에 실 투자금액은 6,492달러였는데, 그 가치가 18,453달러가 되었습니다. 원금 6,492달러 대비 10년 수익률이 184% 입니다. 같은 금액인 6,492달러를 정기예금 복리 1.92% 상품에 10년 예치했을때의 수익률 20.93%와 비교하면 엄청난 수익률입니다. 참고로 정기예금 금리에 따른 10년 수익률을 비교해봅니다. VIG ETF의 10년 수익률은 정기예금 복리 11%의 10년 수익률과 맞먹는 것입니다.

10년 정기예금 상품 수익률 비교

→ 복리 3%, 34.39%

→ 복리 4%, 48.02%

→ 복리 5%, 62.89%

→ 복리 7%, 96.72%

→ 복리 10%, 159.37%

→ 복리 11%, 183.94%

물론, 이는 주식시장이 꾸준히 상승한다는 가정이 뒷받침되어야 가능한 일이긴 합니다 ^^ 그래서 10년, 20년 장기 투자를 할때, 증시 우상향을 믿는다면, 배당 성장 ETF에 투자할만 합니다.

이상 VIG - Vanguard Dividend Appreciation Index Fund ETF에 대한 최근 10년간 수익률 분석을 해보았습니다. 다음 포스팅에서는 VYM - Vanguard High Dividend Yield에 대해 수익률을 분석해보겠습니다.

VIG ETF의 상장일부터 2023년 현재까지의 차트입니다. 2009년 이후 침체기가 있었고, 2020년에 깊은 골짜리가 있었습니다. 아주 길게 보면 우샹향이라, 미국 증시를 신뢰한다면 장기 투자를 고려해봅니다.

'소소한 주식 투자, 경제일반' 카테고리의 다른 글

| 미국 배당 성장 ETF 4가지 수익률 비교 분석 (DVY, VIG, VYM, SCHD ETF) (0) | 2023.03.08 |

|---|---|

| 미국 배당 성장 ETF 수익률 분석 : SCHD, Schwab US Dividend Equity (최근 10년간 수익률) (0) | 2023.03.04 |

| 미국 배당 성장 ETF 수익률 분석 : VYM, Vanguard High Dividend Yield (최근 10년간 수익률) (0) | 2023.02.26 |

| 23년 2월 23일 기준, 정기예금 금리 (4대은행, 저축은행) (0) | 2023.02.24 |

| 미국 배당 ETF 분석 : DVY, iShares Select Dividend ETF (0) | 2023.02.14 |

| 정기예금 고금리 vs 나스닥 지수 추종 ETF vs 배당성장 ETF (1) | 2023.02.09 |

| 건강보험료 예시 : 지역보험료 다양한 경우 비교 (이자/배당소득, 공적연금소득, 주택, 자동차 소유) (1) | 2023.02.07 |

| 고배당 은행주 : 신한지주, 하나금융지주, KB금융지주, 우리금융지주 (0) | 2023.02.06 |

댓글