< FOMC 정기회의에서의 금리 인상률 >

2023.03.23. 5.00% 0.25상승

2023.02.02. 4.75% 0.25상승

2022.12.15. 4.50% 0.50상승

2022.11.03. 4.00% 0.75상승

2022.09.22. 3.25% 0.75상승

2022.07.28. 2.50% 0.75상승

2022.06.16. 1.75% 0.75상승

2022.05.05. 1.00% 0.50상승

2022.03.17. 0.50% 0.25상승

2022.01.27. 0.25% -

3/23일 FOMC 베이비 스텝 (Baby Step) 단행 : 기준금리 0.25%포인트 인상

시장의 예상대로 연준은 0.25%포인트 인상하는 베이비스텝을 단행하였습니다. 소수의 의견으로 금리 동결 전망도 있긴 했지만, 그래도 다수가 전망하는 베이비스텝이 결정되었습니다. 당초 0.5%포인트의 빅스텝이 예견되었지만, SVB 등 3개 은행의 파산 리스크가 베이비스텝으로 급 선회하게 만들었습니다.

그리고, 이번 경제전망을 통해 내놓은 올해 최종금리 수준은 5.1%입니다. 오늘부로 5.0%가 되었으니, 앞으로 0.1% 정도만 금리를 더 인상하고 이후는 동결이 예상됩니다. 물론, 이런 전망은 언제든지 변할 수 있음에는 유의해야 합니다.

금일 0.25% 금리 인상으로 눈치를 보던 미국 주식 시장들이 일제히 상승세로 돌아섰다가 다시 흔들리는 중입니다. 장마감이 어떨지는 모르겠지만, 요 며칠 기대감에 의해 이미 상승한 탓에, 오늘은 조정받을지도 모르겠다는 생각이 듭니다.

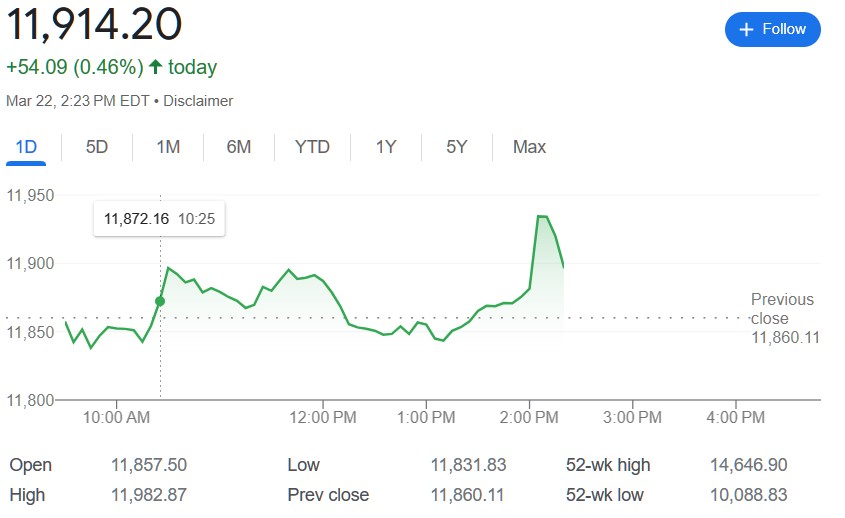

나스닥 지수 : https://g.co/finance/.IXIC:INDEXNASDAQ

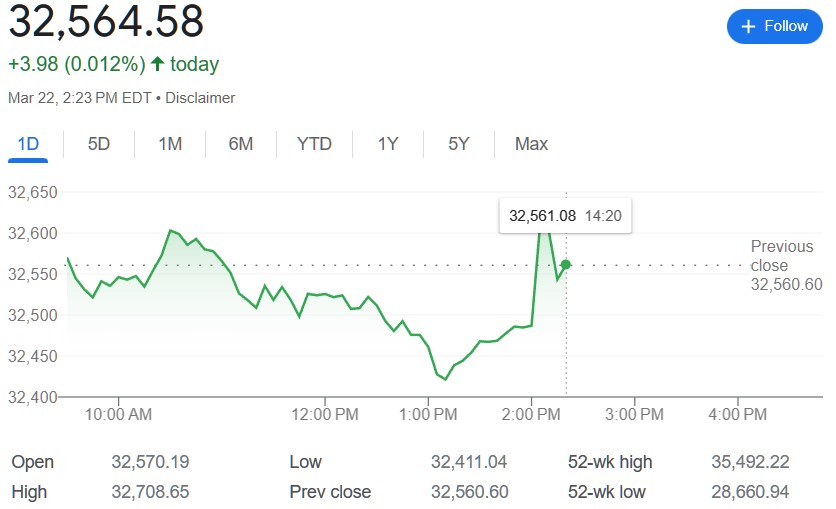

다우존스 지수 : https://g.co/finance/.DJI:INDEXDJX

어쩃거나 금리 동결은 아니고, 0.25%포인트라도 올랐습니다. 올해 남은 기간동안 5.0%~5.1% 사이 금리가 유지될 가능성이 높아 보입니다. 하지만, 이 금리도 제법 높은 수준이라, 다시 하락추세로 돌아가야 본격적으로 주식 시장이 수혜를 볼 것입니다. 그런데, 이번에 미국 정부에서 나서서 긴급하게 불을 끄긴 했지만, 당분간은 다소 불안한 경제 상황이 지속될 듯 합니다. 코로나때 시장에 엄청나게 풀렸던 자금 회수가 아직 안되었고, 그로 인해 각국의 물가 상승이 높습니다. 그런 와중에 또 다시 부실 자산의 이슈가 아니라, 투자 실패의 루머가 (안전 자산이라고 믿었던 미국 국채의 배신?) 시장을 요동치게 만들 가능성도 있다고 봅니다. 처음에는 미국 정부가, 두번째는 스위스 정부가 발빠르게 나서서 금융 위기를 차단했지만, 또 어느 나라의 은행이 흔들릴지...

분명한 것은 시장에 풀려있는 많은 자금을 회수할 필요는 있다는 것입니다. 물가 상승과 은행권의 투자 리스크 사이에서 적절한 금리 관리가 되어야 합니다.

이제 미국 기준 금리는 5.0%가 되었고, 우리나라 기준 금리는 3.5%라 한미간 금리 격차가 1.5%까지 벌어지게 되었습니다. 우리나라는 4월 11일 금통위에서 금리 결정이 내려질 예정입니다. 지난번에 금리 동결이 되었지만, 이번까지 동결한다면 1.5%의 한미간 금리 격차는 너무 크게 느껴집니다. 정치권이나 정권의 눈치를 보지 말고, 부디 경제 상황만 고려하여 금리를 결정했으면 하는 바램입니다.

이번 미 연준 금리 결정과 관련된 언론의 기사 하나를 공유해드립니다.

Fed presses ahead with quarter-point rate rise despite banking turmoil | Financial Times (ft.com)

Fed presses ahead with quarter-point rate rise despite banking turmoil

US central bank signals further tightening to come

www.ft.com

연준, 은행 혼란에도 불구하고 4분의 1포인트 금리 인상 추진

- 미국 중앙 은행은 1/4 포인트 증가하고 앞으로 추가 긴축 신호

수요일에 미 연방준비제도(Fed)는 최근 은행 업계의 혼란에도 불구하고 통화 정책을 강화하고 기준 금리를 4분의 1 퍼센트 포인트 인상하며 앞으로 추가 인상을 시사했습니다.

연방공개시장위원회(FOMC)는 지난 이틀 동안의 회의를 마치고 연방 기금금리를 2007년 이래 최고 수준인 4.75%에서 5%로 올리기로 결정했습니다.

수요일의 FOMC 발표에서는 미국 은행 시스템이 "건실하고 탄력적"이지만 최근 돌발 상황의 경제적 영향 범위는 "불확실"하다고 확인했습니다.

위원회는 "최근 동향은 가계와 기업에 대한 신용 조건을 강화시키고 경제 활동, 고용 및 인플레이션에 부담을 주게 될 것"이라고 밝혔습니다.

이번 조치는 이달 초 실리콘 밸리 은행과 시그니처 은행의 붕괴로 인한 전방위적 위기를 미국 정부가 충분히 막을 수 있었는지에 대한 불확실성이 높은 시점에 이루어졌습니다.

최근 은행 실패가 Fed의 계산을 얼마나 바꿨는지 보여주는 신호로 몇 주 전 전문가들 사이의 논쟁은 미 중앙은행이 반 포인트 인상을 선택해 금리 인상 속도를 가속화해야 하는지에 초점이 맞춰졌습니다.

2월에는 Fed가 작년에 연속되는 큰 인상 이후 더 전통적인 4분의 1 포인트 템포로 전환했습니다. 그러나 이달 초 제이 파월 의장은 인플레이션을 진압하기에 중앙은행이 충분한 조치를 취하지 않았다는 우려로 반 포인트 인상 가능성을 제기했습니다.

수요일의 결정에는 2025년 말까지의 통화 정책에 대한 수정된 추정치인 "도트 플롯"과 성장률, 실업률 및 인플레이션 예측이 동반되었습니다.

대부분의 관리들은 올해 정책금리가 최고 5-5.25%로 도달하고, 최소한 2024년까지 이 수준이 유지될 것으로 예상하고 있습니다. 정책 입안자들은 내년 말까지 일련의 금리 인하를 예상했으며, 연방 기금금리는 다시 4.3%로 떨어질 것으로 전망했습니다.

미국 중앙은행은 지난 12월에 마지막으로 관리들의 추정치를 발표했는데, 대부분의 사람들이 연방 기금금리가 5-5.25%로 정점에 도달할 것으로 예상했습니다.

3월 회의를 앞두고 전직 관리들, 경제학자들 및 투자자들은 연방준비제도가 어떻게 진행해야 할지에 대해 의견이 엇갈렸습니다. 일시 중단을 지지하는 사람들은 중앙은행이 다른 금리 인상을 통해 이미 불안한 상황을 더욱 악화시킬 수 있다고 주장했습니다.

SVB와 Signature의 붕괴 이후, 연방준비제도는 대형 기관으로 예금자가 이동하는데 어려움을 겪고 있는 소기업 및 중소기업 은행들을 돕기 위해 긴급 대출 시설을 도입했습니다. 또한 재무부와 연방예금보험공사와 함께 실패한 두 은행에서 보유한 예금을 보장했습니다 - 심지어 정부 보험의 250,000달러 임계값을 넘는 금액조차도 보장했습니다.

화요일에 재무부 장관 재넷 옐런은 필요한 경우 미국 당국이 금융 시스템을 더 강화하기 위해 추가 조치를 취할 수 있다고 말했습니다.

그녀의 발언은 지난 주말 스위스 관리들의 중재로 UBS가 Credit Suisse를 인수한 후, 연방준비제도와 다른 선두 중앙은행 5곳이 일요일에 미국 달러 유동성에 대한 접근성을 개선하겠다고 발표한 것에 이어 나왔습니다.

최근 일련의 은행 실패에 대해 연방준비제도는 비판을 받고 있으며, 규제 완화 조치를 취한 후 지역 대출 기관들을 얼마나 면밀하게 모니터링했는지에 대한 의문을 제기하고 있습니다. 이러한 조치는 파월 자신이 2019년에 지지했던 것입니다.

연방준비제도의 감독 문제를 담당하는 Michael Barr는 중앙은행이 SVB를 어떻게 관리했는지에 대한 검토를 진행하고 있다고 말했습니다.

수요일에는 플로리다 주 공화당원 상원의원 Rick Scott과 매사추세츠 주 진보주의 민주당원Elizabeth Warren이 양당법안을 제출했습니다. 이 법안은 연방준비제도의 내부 수사관을 대통령이 임명한 수사관으로 대체하도록 합니다. 워렌은 또한 다른 입법자들과 협력하여 은행 부문에 대한 더 엄격한 규제를 요구하고 있습니다.

댓글